車を買ったとき経理上はこうなります

~車両購入時の仕訳~

本文中では平易に書くことを目的としておりますので、各種特例等を考慮に入れていない場合がございます。

また、分かりやすくご説明するため、簡易な用語の使い方・表現の仕方をしております。

個別の事案については税理士にご相談ください。

あなたが車を買ったとき

事業主さんが車を買う、法人さんが車を買う。

それだけの事ですが、経理上はそんな簡単にはいきません。

税理士事務所の職員は支払った金額を何行にも分けてたくさんの科目を使って処理をしています。

なぜそんな面倒なことになると思いますか?

車の金額の中には税金や保険が入っていたり、リサイクルのための費用を先に支払っていたり、資産として計上して毎期少しずつ減価償却して経費にしていく必要があったり。

そう言われると『なるほどな』、と納得できるかと思いますが、車を事業の為に買ったことがあっても、具体的な経理方法を想像できる方は少ないかもしれません。

車を買う事が経理上どういう事になるのか、一つの例にすぎませんが、今回は弊所で行っている処理について、できるだけわかりやすくご説明します。

まずは取得価格の確認

『その車、いくらでしたか?』

この問いに答えられるでしょうか?

本体の価格とはどこまでの事を言うのでしょう。手数料や運送料はどうしましょう?

車など減価償却資産を購入した場合の取得価額には、

・その資産の購入価額

・購入手数料や運送料

・関税などのその資産を事業の用に供するために直接要した様々な費用

が含まれる事が原則となります。

しかし、その一部の費用については、減価償却資産の取得に要する費用であっても、取得価額に算入しないことができます。

それによって、資産計上した上で減価償却費として各期に費用配分されるのではなく、その購入期に即時経費とできます。

実際に車両購入の際には、車両本体価格以外にも自賠責保険や各種手数料など様々なものを支払うことになるかと思いますが、こちらを取得価格に算入しないことで、その購入期の経費とする事ができるのです。

科目ごとに分けよう!

車の本体価格とその他の費用に分けたら次は科目ごとに分けます。

一つ一つの内容を小分けして考えるとスムーズに仕訳処理することができます!

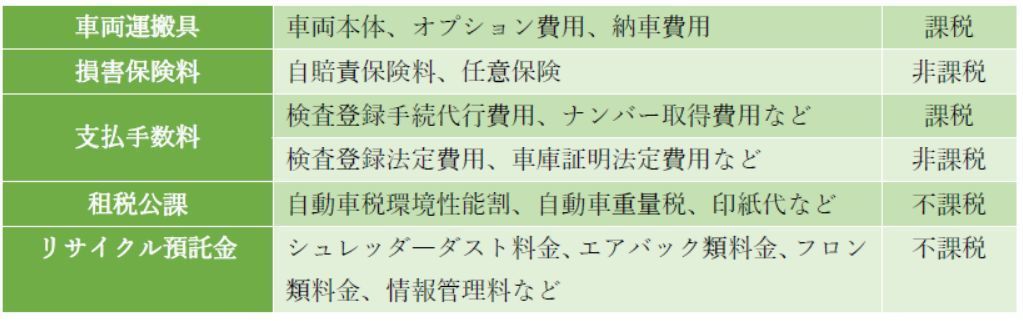

それでは詳しく説明していきます。使用する勘定科目は5種類!

車両運搬具

車両運搬具

車両本体、オプション費用、納車費用など車両単体だけでなく、車両に取り付けることで効果を発揮する器具・備品も取得費に含めなければなりません。

購入時は消費税課税取引

購入時は消費税課税取引

納車から時間が経ってから取り外し可能なカーナビを購入した場合には、様々な状況や金額によって消耗品費や修繕費、資産などで処理する場合があり、ケースバイケースで判断する必要があります。

納車から時間が経ってから取り外し可能なカーナビを購入した場合には、様々な状況や金額によって消耗品費や修繕費、資産などで処理する場合があり、ケースバイケースで判断する必要があります。

損害保険料

損害保険料

自賠責保険料、任意保険など保険に関わるもの

自賠責保険料は初年度に全額損金算入も可能、任意保険は期間按分

期間按分とは、収益や費用を、対応する期間の経過に応じて分配、計上する計算方法をいい、今回の場合は、任意保険料を保険期間の月数で割り、該当する会計期間に損金処理することをいいます。

期間按分とは、収益や費用を、対応する期間の経過に応じて分配、計上する計算方法をいい、今回の場合は、任意保険料を保険期間の月数で割り、該当する会計期間に損金処理することをいいます。

消費税非課税取引です。

消費税非課税取引です。

支払手数料

支払手数料

検査登録手続代行費用、車庫証明手続代行費用等、ディーラー側に支払う費用

消費税課税取引ですが、検査登録法定費用、車庫証明法定費用など自動車を購入する場合に必要となる法定費用は消費税非課税取引になります。

消費税課税取引ですが、検査登録法定費用、車庫証明法定費用など自動車を購入する場合に必要となる法定費用は消費税非課税取引になります。

租税公課

租税公課

自動車税環境性能割、自動車重量税などの税金、印紙代

消費税不課税取引です。

消費税不課税取引です。

リサイクル預託金または、前渡金、預け金など

リサイクル預託金または、前渡金、預け金など

シュレッダ―ダスト料金、エアバック類料金、フロン類料金、情報管理料など

消費税不課税取引です。

消費税不課税取引です。

資金管理料は支払手数料として経費にできます。

資金管理料は支払手数料として経費にできます。

実際の仕訳を見てみよう

各科目に分けたところで、実際に仕訳をみてみましょう。

法人の場合の仕訳

法人の場合の仕訳

前提条件

前提条件

車両の本体価格:3,000,000円

自賠責保険:20,000円(2年間)

任意保険:20,000円(2年間)

検査登録手続代行費用:20,000円

検査登録法定費用:20,000円

自動車重量税・印紙代等:20,000円

エアバック類料金、フロン類料金:20,000円

旧車両を500,000円にて下取りに出した(簿価250,000円 償却方法は直接法とする)

と仮定すると最終的には表1のような仕訳になります。

また、法人が購入した場合は、100%を資産計上、経費計上することになりますが、個人事業主が事業に使うために購入した場合は、100%を資産計上し、事業に使う割合分(事業占有割合分)だけ経費計上することが認められています。

事業占有割合分を按分しよう

個人事業主が事業にも使うために車両を購入した場合は、事業に使う割合分(事業占有割合分)だけ経費計上することが認められています。

個人の場合の仕訳

個人の場合の仕訳

前提条件は前回と同様

前提条件は前回と同様

事業占有割合は50%とします。←今回追加の前提条件

同じ前提条件でも、事業専用割合が50%だとすると表2のような仕訳になります。

事業主貸の内訳は下記に

・自賠責保険、任意保険 50%否認分 20,000円

・検査登録手続代行費用 50%否認分 10,000円

・検査登録法定費用 50%否認分 10,000円

・ 自動車重量税・印紙代 等 50%否認分 10,000円

合計50,000円

リサイクル預託金は、前述したように、廃車費用の前払いとして資産計上することになります。

まとめ

減価償却に関して

減価償却に関して

個人事業主が決算において、この車両の減価償却を行う際には、事業占有割合である50%のみ、経費として計上することになります。

(例)車両価格3,000,000円 直接法だと仮定すると

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 減価償却費 | 225,000 | 車両運搬具 | 450,000 |

| 事業主貸 | 225,000 |

さらに踏み込んだ話をすると、売却した車両の消費税区分はどうなるのか、などもありますが、今回の例では消費税の課税売上であり、所得税としては、事業所得ではなく総合課税の譲渡所得であることだけお伝えしておきます。

一つ一つを小分けに考えてみるとスムーズに処理することができますね!

いきなり勘定科目ごとにまとめて計上することが難しいという方は、仕訳行は増えてしまいますが、勘定科目ごとにまとめず、見積書の細目ひとつひとつを仕訳にしてもよいかと思います。

これまでに説明した内容を表にまとめてみました!!

リサイクル預託金は、廃車費用の前払いというイメージです。中古車として売却する際には、買取主より売却主へこの金額が還付され、新たな所有者(買取主)にリサイクル預託金が引き継がれていきます。

つまり最終的に車両を廃車にするときの所有者がその車両を廃車にするための費用を負担し、経費にすることになるのです。

また、実際の取引の際には下取り価格に含まれていることが多いようです。

車両を購入することは、頻繁に起こる取引ではなく、なかなか定着しづらい知識かと思いますが、段階を踏んでいけばきっと大丈夫‼みなさまのお役に立てましたら幸いです。