こう変わる!配偶者控除改正

(H29.6月FACEBOOK投稿分より)

ついに!配偶者控除が変わります。

H29年度税制改正が閣議決定され、前々から噂されていた「配偶者控除」改正が現実となりました。

H30年の所得から新しい「配偶者控除」制度が適用されます。

本文中では平易に書くことを目的としておりますので、各種特例等を考慮に入れていない場合がございます。

また、法律条文を出来るだけ分かりやすくご説明するため、簡易な用語の使い方・表現の仕方をしております。また、本記事は配偶者控除の適用有無を判断するものではありません。

個別の事案については税理士にご相談ください。

こう変わる!配偶者控除改正(H29.6月FACEBOOK投稿分より)

・配偶者控除改正による変化 ~今回の改正のポイント~

・所得制限の追加でこう変わる!~高所得者は配偶者控除が使えない~

・所得限度額の緩和でこう変わる!~103万から150万へ~

・段階的な控除額の適用でこう変わる!~控除はみんな38万ではない~

配偶者控除改正による変化

所得制限

所得制限

所得制限が加わり、合計所得1,000万円超の場合は適用がなくなる。

例えば・・・

例えば・・・

妻が給与収入のみ年間100万円、今まで配偶者控除を受けていたとしても、夫が合計所得1,000万円を超えているなら改正により配偶者控除の適用はなくなります。

所得限度額の緩和

所得限度額の緩和

控除が適用される配偶者の合計所得限度額の緩和

例えば・・・

例えば・・・

妻が給与収入のみ年間170万円の場合、今までは控除適用外でしたが、夫が合計所得1,000万円以下であれば、改正により配偶者特別控除が適用されます。

所得に応じた段階的な控除額

所得に応じた段階的な控除額

合計所得900万円以下、950万円以下、1,000万円以下の3区分にわけ、合計所得が多いほど控除される額がだんだん少なくなる仕組みに変更。

例えば・・・

例えば・・・

妻が給与収入のみで年間100万円、今まで38万円の配偶者控除を受けていたとしても、夫の合計所得900万円以下なら今までと同じ38万円の控除になりますが、900万円超950万円以下なら、控除額は26万円に、950万円超1,000万円以下なら13万円に控除額が減額されます。

※合計所得:主に給与所得や配当所得等の合計額→配偶者控除の話をする時の頻出ワードです。

103万の壁が崩れる!事が注目されていますが、

一方で高所得者は控除が使えなくなり、増税方向の一面もあります。

今回の改正では、税金が減る人も増える人もいるのです。

所得制限の追加でこう変わる!

配偶者特別控除のみだった所得制限が、改正によって、配偶者控除にも適用されます。具体的に、家計にどんな影響があるのでしょうか?

妻(70歳未満)が年間90万円の収入(給与収入のみ)で配偶者控除38万円が適用されていた場合、夫の収入によって、改正後にどう変化するでしょうか?

妻(70歳未満)が年間90万円の収入(給与収入のみ)で配偶者控除38万円が適用されていた場合、夫の収入によって、改正後にどう変化するでしょうか?

※ここでは簡略化のため、収入は給与所得のみで社会保険料控除は収入の2割、基礎控除、配偶者控除以外は該当なし、として税額を計算します。

| 夫の年収 | 1,000万円 | 1,800万円 | 3,000万円 |

| 夫の合計所得 | 780万円 | 1,580万円 | 2,780万円 |

| 配偶者控除 【改正前→改正後】 | 適用→適用 | 適用→適用外 | 適用→適用外 |

| 所得税 | そのまま | 125,400円増加! (税率33%) | 152,000円増加! (税率40%) |

★夫の年収が1,000万の場合、H29年以降も配偶者控除適用で所得税もそのまま。

※年収と合計所得は違います。合計所得が1,000万円以上で所得制限になります。

★夫の年収が1,800万円の場合、改正後は配偶者控除が適用されない。その結果、所得税2,239,200円から2,364,600円に125,400円増加(税率33%)。

★夫の年収が3,000万円の場合、改正後は配偶者控除が適用されない。その結果、所得税5,620,000円から5,772,000円に152,000円増加(税率40%)。

所得税は、累進課税制度、つまり、所得が大きいほど税率が高くなるので、一律38万円の配偶者控除が適用外になっても、所得が大きい方ほど、所得税の増加幅が大きくなります。

また、所得税だけでなく、住民税についても、所得制限が始まります。

住民税は所得に関係なく税率は10%(自治体によって多少異なる)です。

住民税において今まで33万円の配偶者控除を受けていた、合計所得1,000万円以上の方は、3万円程度、住民税が増加します。

所得限度額の緩和でこう変わる!

配偶者控除には、配偶者控除と配偶者特別控除がありますが、

改正によって、配偶者特別控除の対象となる配偶者の所得限度額が引き上げられました。

改正前では、配偶者の合計所得が38万円超76万円未満が対象となっていましたが、改正され、38万円超123万円以下が対象になりました。

つまり、給与収入のみであれば、年収201万円以下が対象です。

合計所得85万円(給与所得のみなら150万)以下までは38万円の控除、その後段階的に控除額が減少し、合計所得120万円超123万円(給与のみなら201万円)以下は3万円の控除になります。

ちなみに、38万円(給与収入のみで103万円)以下は改正前、改正後ともに配偶者控除の対象となります。

夫は年収500万(合計所得900万円以下)で給与収入のみの場合、妻(70歳未満)の収入によって、改正後どんな変化があるでしょう?

夫は年収500万(合計所得900万円以下)で給与収入のみの場合、妻(70歳未満)の収入によって、改正後どんな変化があるでしょう?

※ここでは、簡略化のため、収入は給与所得のみで社会保険料控除は収入の2割、基礎控除、配偶者控除以外は該当なし、として考えます。

| 妻の年収 | 130万円 | 180万円 |

| 合計所得 | 65万円 | 108万円 |

| 配偶者特別控除(所得税) 【改正前→改正後】 (控除額) | 適用→適用 (11万円→38万円) | 適用外→適用 (0円→16万円) |

| 夫の所得税 | 14,500円減少! | 14,500円減少! |

| 配偶者特別控除(住民税) 【改正前→改正後】 (控除額) | 適用外→適用 (0円→33万円) | 適用外→適用 (0円→16万円) |

| 夫の住民税 | 約33,000円減少! | 約16,000円減少! |

★妻の年収が130万円の場合、改正によって配偶者特別控除の控除額が11万円から38万円に変化する。その結果、夫の所得税は99,500円から85,000円へ14,500円減少。住民税においても配偶者特別控除(控除額33万円)が適用され、約33,000円の減少。

★妻の年収が180万円の場合、改正によって配偶者特別控除(控除額16万円)が適用される。その結果、夫の所得税は110,500円から96,000円へ14,500円減少。また、住民税においても配偶者特別控除(控除額16万円)が適用され、約16,000円の減少。

改正によって、適用外から適用になる方だけでなく、今までより控除額が増加する方もいます。

配偶者の合計所得が38万円超123万円以下、給与収入のみで103万円超201万以下の方は影響があり、所得税、住民税について額が減少する可能性がありますので確認してみましょう。

段階的な控除額の適用でこう変わる!

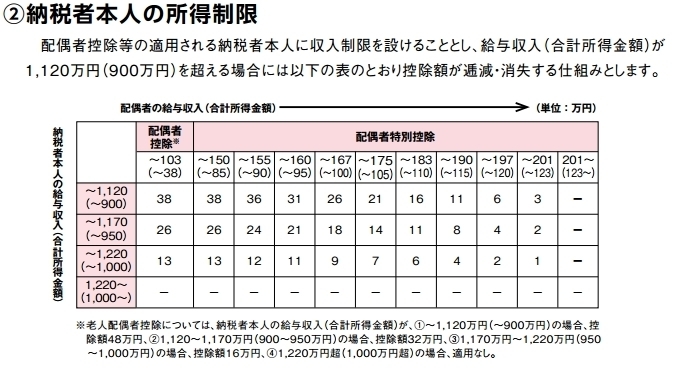

配偶者控除、配偶者特別控除ともに、改正後は合計所得900万円以下、950万円以下、1,000万円以下の3区分にわけ、合計所得が多いほど控除される額がだんだん少なくなる仕組みに変更されます。

具体的な控除額について、平成29年度税制改正のパンフレットより、配偶者特別控除の各控除額についての抜粋画像を掲載します。

「財務省 平成29年度税制改正」

http://www.mof.go.jp/tax_policy/publication/brochure/zeisei17.htm

改正後は合計所得900万円以下、950万円以下、1,000万円以下の3区分、区分によってどう変わるかが違ってきます。

妻(70歳未満)が年間90万円の収入(給与収入のみ)で配偶者控除38万円が適用されていた場合

妻(70歳未満)が年間90万円の収入(給与収入のみ)で配偶者控除38万円が適用されていた場合

※ここでは、簡略化のため、収入は給与所得のみで社会保険料控除は収入の2割、基礎控除、配偶者控除以外は該当なし、として考えます。

| 夫の年収(合計所得) | 1,000万(780万)円 | 1,140万(920万)円 | 1,200万(980万)円 |

| 配偶者控除の控除額 所得税【改正前→改正後】 | 38万円→38万円 | 38万円→26万円 | 38万円→13万円 |

| 夫の所得税 | 変化なし | 24,000円増加! (税率20%) | 50,000円増加! (税率20%) |

| 配偶者控除の控除額 住民税【改正前→改正後】 | 33万円→33万円 | 33万円→22万円 | 33万円→11万円 |

| 夫の住民税 | 変化なし | 約11,000円増加! | 約22,000円増加! |

★夫の収入が1,000万円の場合変化なし。

★夫の収入が1,140万円の場合、配偶者控除の額が38万から26万へ減少します。その結果、所得税24,000円増加(税率20%)。住民税においても控除額が33万から22万へ減少し、約11,000円増加。

★夫の収入が1,200万円の場合、配偶者控除の額が38万から13万へ減少します。その結果、所得税50,000円増加(税率20%)。住民税においても控除額が33万から11万へ減少し、約22,000円増加。

今まで配偶者控除等を受けていた合計所得900万円超1,000万円以下の方は、配偶者控除等の金額が減少するため、所得税、住民税ともに増加する可能性が高いです。

妻(70歳未満)が年間145万円の収入(給与収入のみ)で配偶者控除対象外だった場合

妻(70歳未満)が年間145万円の収入(給与収入のみ)で配偶者控除対象外だった場合

| 夫の年収(合計所得) | 1,000万(780万)円 | 1,140万(920万)円 | 1,200万(980万)円 |

| 配偶者特別控除の控除額 所得税【改正前→改正後】 | 0 万円→38万円 | 0万円→26万円 | 0万円→13万円 |

| 夫の所得税 | 76,000円減少! (税率20%) | 52,000円減少! (税率20%) | 26,000円減少! (税率20%) |

| 配偶者特別控除の控除額 住民税【改正前→改正後】 | 0万円→33万円 | 0万円→22万円 | 0万円→11万円 |

| 夫の住民税 | 約33,000円減少! | 約22,000円減少! | 約11,000円減少! |

★夫の年収が1,000万円の場合、配偶者特別控除(控除額38万)が適用になります。その結果、所得税76,000円減少(税率20%)します。住民税においても配偶者特別控除(控除額33万円)が適用され約33,000円減少。

★夫の年収が1,140万円の場合、配偶者特別控除(控除額26万)が適用になります。その結果、所得税52,000円減少(税率20%)します。住民税においても配偶者特別控除(控除額22万円)が適用され約22,000円減少。

★夫の年収が1,200万円の場合、配偶者特別控除(控除額13万)が適用になり、所得税26,000円減少(税率20%)します。住民税においても配偶者特別控除(11万円)が適用され約11,000円減少。

現行法で配偶者控除適用外だった、配偶者の年収141万円超201万以下(給与所得のみ)の方は、改正により配偶者特別控除の対象になります。

しかし、段階的に控除額が減少する制度が同時に始まるため、合計所得が上がるにつれて、税金の減少幅も少なくなります。

妻(70歳未満)が年間125万円の収入(給与収入のみ)で配偶者特別控除16万円を適用されていた場合

妻(70歳未満)が年間125万円の収入(給与収入のみ)で配偶者特別控除16万円を適用されていた場合

| 夫の年収(合計所得) | 1,000万(780万)円 | 1,140万(920万)円 | 1,200万(980万)円 |

| 配偶者特別控除の控除額 所得税【改正前→改正後】 | 16万円→38万円 | 16万円→26万円 | 16万円→13万円 |

| 夫の所得税 | 44,000円減少! (税率20%) | 20,000円減少! (税率20%) | 6,000円増加! (税率20%) |

| 配偶者特別控除の控除額 住民税【改正前→改正後】 | 16万円→33万円 | 16万円→22万円 | 16万円→11万円 |

| 夫の住民税 | 約17,000円減少! | 約6,000円減少! | 約5,000円増加! |

★夫の収入が1,000万円の場合、配偶者特別控除(控除額38万)が適用になり、控除額が22万円増加するので所得税が44,000円減少(税率20%)し、住民税においても配偶者特別控除(控除額33万円)が適用になり約17,000円減少。

★夫の収入が1,140万円の場合、配偶者特別控除(控除額26万)が適用になり、控除額が10万円増加するので所得税が20,000円減少(税率20%)し、住民税においても配偶者特別控除(控除額22万円)が適用になり約6,000円減少。

★夫の収入が1,200万円の場合、配偶者特別控除(控除額13万)が適用になり、控除額が3万円減少!!するので所得税が6,000円増加(税率20%)し、住民税においても配偶者特別控除(11万円)が適用され約5,000円増加。

配偶者特別控除により、3~38万円の控除を受けていた、合計所得900万円超1,000万円以下の方は、

改正により、控除額が下がる場合と上がる場合が、つまり税金が増える場合と下がる場合があります。

家計への影響まとめ

所得制限が加わることによって…

・今まで配偶者控除を受けていた合計所得1,000万以上の方⇒所得税、住民税の増加

・所得税は所得によって税率が違うため、所得が大きいほど増加の幅も大きくなり、一番高い税率の45%で約17万円増額

・住民税について増額する場合は約33,000円の増額

配偶者の合計所得限度額緩和になり…

・改正前に配偶者特別控除を受けていた場合は控除額が増額⇒所得税、住民税ともに減少

・いままで控除の対象外であった配偶者(合計所得141円万超201万円以下)が配偶者特別控除の対象になり、所得税、住民税ともに減少

所得による段階的控除金額となるので…

・合計所得900万円超1,000万円以下の場合は配偶者控除、配偶者特別控除ともに改正前より控除額が少ない

・合計所得900万円超1,000万円以下の場合で、改正前に配偶者特別控除を受けていた場合は、控除額が増える場合と減る場合がある。

と、ここまで配偶者の控除の改正について、夫婦ともに全く前年と同じ収入で、配偶者控除の制度が変わったらどうなるか?

という御説明をしました。

しかし、今回の改正は、配偶者控除の適用範囲を広げることで、今まで扶養に入るために労働時間等セーブしていた配偶者の労働時間増加、収入増加が見込まれています。

実際は制度が変わる事によって、働き方が変わる方も多いかも知れません。

制度の変化による税金の増加、減少より、今までセーブしていた労働時間等が増える事による収入増加の方が、家計に大きく影響することも考えられます。

新しい制度を理解した上で、どうするか考えてみる良い機会なのかも知れませんね。